新三板医疗器械转板企业盘点

- 2020-11-18 11:29

- 作者:

- 来源: 中国食品药品网

长期以来,新三板医疗器械企业想要实现A股上市,需要先摘牌(终止挂牌),再申请IPO上市。2020年新三板转板上市制度的设立,则为企业IPO增添了“新三板创新层—精选层IPO—A股”的新路径。对于医疗器械等科技型和创新型企业而言,进入精选层后有望直接申请转板上市交易。

目前,通过精选层实现直接转板上市的方式,尚处于试点阶段。本文主要盘点以往在新三板摘牌后“转板”上市的医疗器械企业。

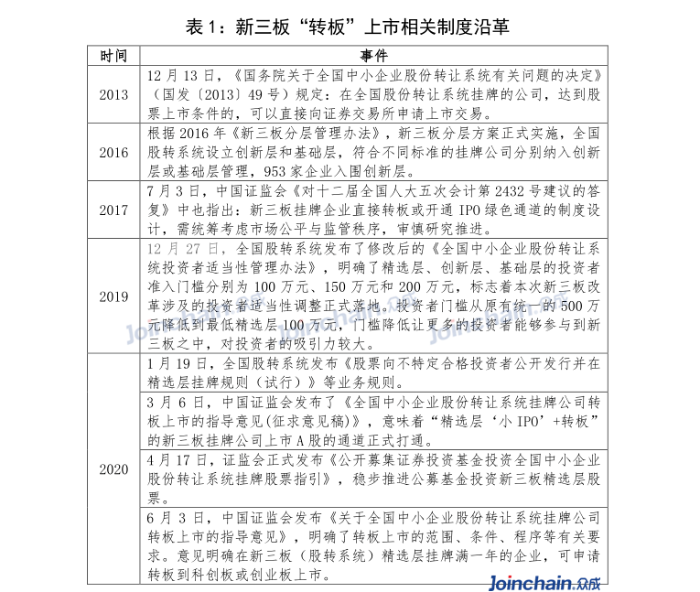

新三板转板制度沿革

新三板是全国中小企业股份转让系统,是经国务院批准设立的全国性证券交易场所,是全国中小企业股份转让系统有限责任公司为其运营管理机构。

自2016年实施分层方案,到2020年6月3日中国证监会发布《关于全国中小企业股份转让系统挂牌公司转板上市的指导意见》,新三板“转板”上市制度走过4年的革新改良。转板上市制度实施后,激活了原本活力匮乏的新三板市场,有助于缓解新三板企业不断扩张的融资需求困境。

医疗器械转板情况分析

“转板”上市器械企业占比位居前三

截至2020年11月13日,转板上市企业共有190家。从行业领域看,结合东财行业分类,医疗器械有10家,占比5%;仅次于其他专用器械(11家,占比6%)和其他软件服务(12家,占比6%)。

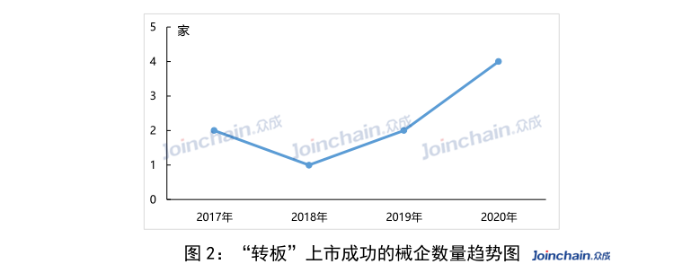

“转板”上市器械企业递增趋势明显

截至2020年11月13日,医疗器械企业“转板”成功的时间主要集中在近四年,其中2017年“转板”成功的企业有2家,2018年有1家,2019年有2家以及2020年有4家。

最早一例新三板医疗器械企业成功“转板”的案例发生在2012年5月23日,博晖创新于2012年5月10日摘牌后短短不到13天就完成上市。今年“转板”成功且花费时间最短的一例是天智航,发生在2020年7月7日,于2019年4月1日摘牌后15个月成功上市。“转板”成功花费时间最长的一例是伟思医疗,发生在2020年7月31日,于2017年4月10号摘牌后经历了3年3个月成功上市。

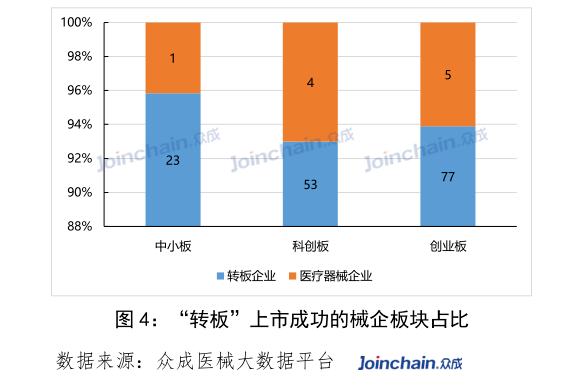

创业板与科创板成械企转板“热土”

截至2020年11月13日,在“转板”成功的10家医疗器械企业中,1家在中小板上市,占比10%;4家在科创板上市,占比40%;5家在创业板上市,占比50%。

在所有转板成功的企业中,医疗器械企业在各板块的分布情况:在中小板占比4%,在科创板占比8%,在创业板占比7%。

新三板转板企业分析

营收:新产业生物营收突破15亿元

在10家“转板”成功的医疗器械企业中,2020年三季度营业总收入最高的企业是新产业,营业总收入额高达15.7亿元。据公告,新产业第三季度海外业务和国内业务收入分别同比增长92.61%和19.16%。

国内市场上,公司继续重点推进超高速化学发光免疫分析仪MAGLUMI X8的销售,第三季度国内全自动化学发光免疫分析仪器大型机装机占比52.52%;海外市场受益于公司品牌知名度的提升和销售渠道的不断优化,第三季度全自动化学发光免疫分析仪器的销售数量稳步增长。与此同时,营业总收入额排名二、三的企业分别是康泰医学11.1亿元和南微医学9.3亿元。

2020年三季度营业总收入同比增速大于350%的企业有2家,分别是明德生物(358.07%)和康泰医学(350.58%)。此外,有4家企业的同比增长率为负值。据公布的报告称,明德生物前三季度主要是由于新冠病毒检测产品及新冠检测业务量激增,同时导致化学发光产品销售增长、PCR室验室建设项目业务增加,产生了新的营业收入。

净利:康泰医学净利润超1200%

在10家“转板”成功的医疗器械企业中,2020年三季度净利润最高的企业是新产业,净利润高达6.9亿元。排在其后两位分别是康泰医学(5.2亿元)和明德生物(3.6亿元)。净利润超亿元的企业有4家,亏损的企业有2家。

康泰医学在三季度净利润同比增速达1,208.92%,与此同时,明德生物与迈得医疗同样实现了较为突出的增长。此外,有3家企业出现同比下降。康泰医学作为一家专业从事医疗器械的企业,疫情期间公司红外体温计、血氧类等产品的需求量激增,带动业绩大幅上升。从过去三年情况看,公司境外销售收入占比超过70%。目前海外疫情依然较为严峻,公司相关产品仍然有较大需求。

研发:天智航高投入打造中国版“达芬奇”

2020年三季度研发费用最高的医疗器械企业是新产业,研发费用高达11376万元,是目前“转板”成功的医疗器械企业里的唯一一个研发费用破亿元的企业。南微医学和九典制药仅次于新产业,研发费用分别为6487万元和5967万元。

研发费用占营业总收入比例最高的企业是天智航,其研发费用占营业总收入比例的55.7%,超其营业总收入的一半以上。据招股书,天智航计划2019年至2021年投入2.25亿元进行相应研发,其中计划使用本次股票发行募集资金投入2亿元,自筹资金投入2500万元。

其中,骨科手术机器人关键部件研发项目投入6000万元,在2021年底完成医疗机器人专用机械臂及光学跟踪相机的研制,实现骨科手术机器人系统关键部件的国产化,提升骨科手术机器人智能化水平和提升骨科手术机器人的精度。

近年来,新三板成为缓解医疗器械行业中小企业融资难的重要途径,但仍存在流动性低交易制度不完善等问题。同时,从目前国内IPO门槛来看,2019年6月科创板开板,2020年4月创业板注册制改革,均优化了医疗器械企业上市条件。

近年陆续有企业从新三板转板至A股市场。在新三板企业转板IPO的路径上,一方面是按通常程序申报IPO。截至目前,累计8家医疗器械企业在等待转板上市。其中,11月13日“爱威科技”成功过会。另一方面则是从新三板直接转板上市。在今年7月27日,新三板精选层敲钟开市,新三板中小企业迎来公开发行融资的机会。在首批32家在精选层成功挂牌的企业中,鹿得医疗(832278.OC)的入选使医疗器械领域占据一席地位。相比于A股IPO、一级市场定增,精选层IPO的优势主要体现在估值、灵活性、融资后流动性等方面。

根据众成医械研究院统计,截至2020年10月底,国内新增A股医疗器械上市企业达到18家,其中,由新三板转板上市的占据4家,新三板将逐渐成为Pre-IPO的重要市场。与此同时,新三板挂牌期间规范运作,以及IPO申报材料与挂牌信息披露的一致性问题,仍是相关械企需要重视的问题。(众成医械研究院供稿)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:杨柳)

分享至

右键点击另存二维码!

-

相关阅读

-

为你推荐