2023年Biotech投资变化明显

- 2023-10-31 10:45

- 作者:张珏

- 来源:中国医药报

今年是Biotech被期待复苏的一年,开年之后,先动起来的是投资人,但是一段时间下来,普遍的反馈却是“没有找到什么合适的出手机会”。再加上第一季度末的硅谷银行事件,Biotech创投生态似乎已经摇摇欲坠。

但根据公开数据,二季度,Biotech公司股价没有继续下跌,而是在回归的路上,甚至不乏股价上涨两倍股;市场上再次出现大额融资,有些公司的首次公开募股(IPO)所募资金甚至超过2022年。此外,抗体偶联药物(ADC)热潮、GLP-1领域的“万物竞发”,也一次次地提振医药板块。

不过,此前流行的平台型公司有些被冷落,资金逐渐流向管线进度可期或能够填补市场空缺的公司,以技术见长的Biotech也不断强调自身“对真实临床需求有敏锐的洞察”。

重大的利好或技术的突飞猛进依旧缺席,但微妙的信号和变化正推动着Biotech市场前行。正如专注于医疗保健和生命科学领域的风险投资公司RA Capital近期总结的今年的投资基调:比2020年更加谨慎,但也比2022年更加有信心。

Biotech还活着

今年3月,硅谷银行破产。受此影响,很多Biotech公司都在担心整个创新生态,尤其是Biotech的未来发展,以及资金端对Biotech公司的信心。

据统计,今年一季度,Biotech行业包括VC、IPO、二级市场增发、债务在内的融资规模同比下降31%,环比下降18%,其中VC融资规模更是同比下降45%,创下了自2019年三季度以来的新低。

在美股,许多Biotech公司股价在今年一季度的跌幅超过了整体市场的跌幅,到了二季度股价才渐渐回升。

标准普尔生物技术精选行业指数(XBI)显示,该指数已从今年3月31日的6004点增长至6月30日的6582点,增幅为9.6%。标普生科指数跟踪标ETF(即交易指数开放基金,是跟踪某一指数的可以在交易所上市的开放式基金)是XBI,其中筛选的Biot ech公司大多都业务并没有成熟,弹性较大,业界普遍认为它代表了典型的中小盘Biotech股票的表现。

标普生科指数挂钩的一只ETF——Direxion Daily S&P Biotech Bull 3X Shares(LABU) ,此前经历了大幅下跌,但从今年二季度的表现来看,其价格已经从4.91美元上涨至5.59美元,增幅为13.8%。

另一只Biotech ETF——First Trust NYSE Arca Biotech ETF(FBT) ,截至今年5月2日同比上涨10.1% ,从138.38美元上升至152.29美元。FBT是Biotech第四大ETF,总资产达14.6亿美元,其主要持股者包括中枢神经系统(CNS)创新疗法公司Acadia、细胞代谢疗法公司Agios、小核酸药物龙头Ionis等。

IPO和大额融资在继续

不仅仅是已上市的Biotech公司正在从底部恢复,其他公司IPO融资或大额融资方面也有一些好消息。

5月5日,Biotech公司Acelyrin在纳斯达克交易所上市,发行价定在区间顶格,为每股18美元,同时将发行规模从895万股扩大至1074万股,募集金额达5.4亿美元,这是自2021年2月后美股IPO募集金额最大的Biotech。据悉,Acelyrin从成立到上市只用了不到3年的时间,聚焦于难治性自身免疫性疾病的治疗,核心产品izokibep正在进行3个Ⅱb/Ⅲ期临床试验。

中国的Biotech公司也开始回归纳斯达克。今年3月份,依生生物完成与Summit Healthcare的业务合并登陆纳斯达克,冠科美博完成与Maxpro的业务合并在纳斯达克挂牌。

再看港股,科伦博泰7月11日在港交所上市,市值超百亿港元。3月份递交招股书,7月份即上市,这是自2022年以来港交所首家单次呈交招股书就通过聆讯的Biotech。凭借转型10余年的积累,科伦博泰赶上了ADC的快车。科伦博泰的上市,为沉寂已久的港股注入强心剂。

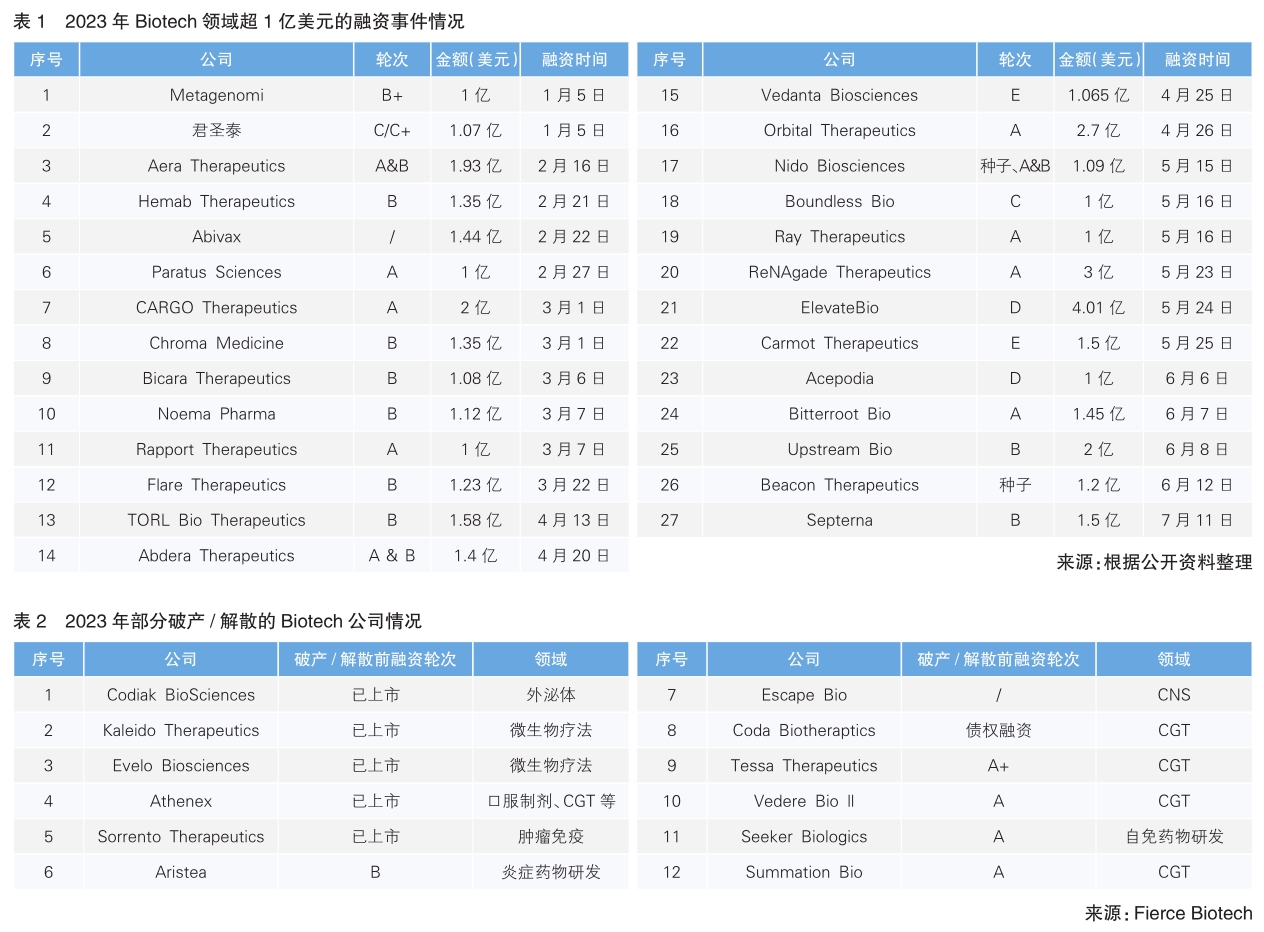

一级市场上,全球Biotech大额融资数量也在逐渐增加。今年一季度,可称得上大额融资的事件只有两起,分别为Cargo Therapeutics 2亿美元的A轮融资和Aera Therapeutics 1.93亿美元的A&B轮融资。今年二季度,大额融资接连不断,包括Orbital Therapeutics的A轮2.7亿美元融资、ReNAgade Therapeutics的A轮3亿美元融资,以及ElevateBio的D轮4.01亿美元融资。

相比2020年和2021年的大额融资,今年的数据并不突出,比如Sana Biotechnology在2020年的A轮融资高达7亿美元,Eqrx在2021年的B轮融资达4.7亿美元。

有分析指出,尽管市场上不缺资金,但它们对Biotech的信心仍然欠缺。因此,Biotech公司在种子轮和A轮融资时就开始考虑未来可能面临的资金短缺问题,能更有效地使用资金,并专注于最有前途的项目。

中国Biotech表现抢眼

Biotech从不缺股价上涨两倍股甚至N倍股,即使是在整体市场不算火热的情况下,进度振奋人心的Biotech公司仍然可以逆势上扬。今年为市场制造惊喜的公司中,不乏中国的Biotech。

今年在美国临床肿瘤学会(ASCO)上亮相的多家中国Biotech公司,在股价上都有不俗表现。例如,亘喜生物今年6月在ASCO亮相后股价飙升至6美元,而其股价在4月25日还处在1.46美元的低点。之后亘喜生物在第28届欧洲血液学协会大会(EHA)上发布了CAR-T药物GC012F在治疗复发/难治性B细胞非霍奇金淋巴瘤的积极数据,随后股价上涨至6.99美元,创下了近一年半的新高,实现35个交易日内近400%的涨幅。

2022年,亘喜生物一度被列入美国上市公司“预摘牌”名单之内,如今翻身归来,抛开外部环境的变化,其产品深入且持久的疗效,以及在CAR-T产能上的差异化优势,支撑它成为产业界和投资界双重关注的中国Biotech。

同样价值回归的还有传奇生物,今年一季度,传奇生物首款CAR-T细胞治疗产品Carvykti的海外销售额达到了7200万美元,环比大幅增长,并与诺华签订了产业化合作协议以提高产能,市场预期不断走高,股价持续上涨。

去年底在港交所上市的思路迪医药,得益于公司首款产品恩维达R的成功商业化,上市仅半年就成功摘“B”,成为港交所18A开闸5年以来第11家成功摘“B”的企业。今年上半年,思路迪医药的销售所得毛利预期介于3.19亿元至3.35亿元之间,较去年同期增长了66.1%至74.6%。

向临床需求投资

放眼整体医药股,在降糖减重与CNS领域双开花的礼来是今年的大赢家,市值突破4000亿美元,成为全球市值最大的医疗保健公司。且今年其市值增加就超过940亿美元,6月份收盘价更是创下历史新高。拥有需求量巨大的药物品种,而且有能力成功地将其商业化并上市,是市场对业绩增长有较高预期的重要原因。

如今务实的风也吹到Biotech,长期跟踪生物医药二级市场的投资人Roger认为,今年以来,不论是IPO融资还是走势良好的Biotech股票,大多有一个共同点——业务旨在解决未被满足的临床需求,且管线进度或临床数据乐观。

而聚焦前沿技术、缺乏成果转化的Biotech公司,在目前的环境下并不受市场宠爱。例如,合成生物学龙头Ginkgo今年6月份的市值较一年前下降了33%,和其2021年底的巅峰市值相比更是只有当时的六分之一。由于缺少代表性产品,从去年下半年至今,Ginkgo密集地在平台与技术开发上进行外部合作或收购,从生物催化剂到基因治疗,再到生物基材料,Ginkgo都有涉足,但仍未改变市场对其的质疑。

同样在挣扎的还有一些AI Biotech公司,Recursion Pharmaceuticals、Exscientia、BenevolentAI和Absci在2022年市值均有下跌,直到英伟达对Recursion进行投资才为这个领域带来新的异动。“AI for Science”近年来被多次提及,但来到产业界,二者的结合却不那么顺利。薛定谔(Schrodinger)是其中较有成绩的公司,CADD/AIDD计算机辅助药物设计的软件收入是其主要收入组成,药物开发的合作收入在该公司总收入占比逐年提升,其股价在今年上半年更是上涨172%。但该公司近期却声称自己是“一家拥有专有软件的制药公司”,而非“AI制药公司”。

Biotech的步伐变了

2020年至2021年大量资金的涌入,极大地促进了Biotech行业的发展。资金带来的研发技术进步为更多创新疗法,也为这个领域带来想象空间。今年GLP-1、ADC的火热,美国食品药品管理局(FDA)对渐冻症新药、AD新药、眼科补体药等的历史性批准,再次推高了整个医药行业的景气度。

但市场的疯狂在于每个公司都认为能成为下一个莫德纳 (Moderna),以至于每看到一个或几个Biotech的破产,和一些创新疗法的折戟,或尖端技术的迷失,就开始对整个Biotech的前景扼腕叹息。当然,这两年破产的Biotech公司不在少数,甚至Flagship(一家以制度化创业理念在生物医药领域进行创新的孵化平台)模式下的明星公司也接连破产。但Biotech的科技属性就是,这个领域和科技股一样存在着二八定律,大多数公司如泡沫般消亡,靓丽的独角兽公司成批垮塌是行业出清的正常现象。

生物医药投资人夏玉坤认为,投资人越来越关注公司的收入、产能等指标,风险偏好逐渐降低。因此,只重视技术的新颖性而没有落实到具体的市场需求和适应证上的初创公司是很难融资的。就如同科技公司,如果缺乏落地和规模化应用场景,就无法带来实际收益。

但这并不代表新技术要被资金冷落,大型药企成为PE(私募股权投资)投资者,不断发掘有价值的Biotech公司和它们的技术平台,并试图为各种新型技术找到实践的可能。科技大厂也陆续入场Biotech,它们的资金足够同时支撑起多家细胞与基因治疗(CGT)或再生医学创业公司在人类未知领域探索。

Biotech还在前进,只是步伐变了,这个市场上的所有人都要适应它。

(作者单位:动脉新医药)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:刘思慧)

分享至

右键点击另存二维码!

-

相关阅读

-

为你推荐

-

港股18A & 科创板生物科技产业与资本市场互动积极

近年来,港交所、上交所分别推出《主板上市规则》第18A章(以下简称18A)和科创板第五套上市规则,允许未盈利的生物科技公司申请上市。截至今年9月25日,已有超80家生物科技公司抓住机遇成功上... 2023-11-06 13:47 -

2023年Biotech投资变化明显

近期总结的今年的投资基调:比2020年更加谨慎,但也比2022年更加有信心。Biotech还活着今年3月,硅谷银行破产。受此影响,很多Biotech公司都在担心整个创新生态,尤其是Biotech的未来发展,以及... 2023-10-31 10:45