多家企业布局,肺炎球菌疫苗国产替代加速

- 2021-02-03 18:42

- 作者:何颂欣

- 来源:头豹研究院

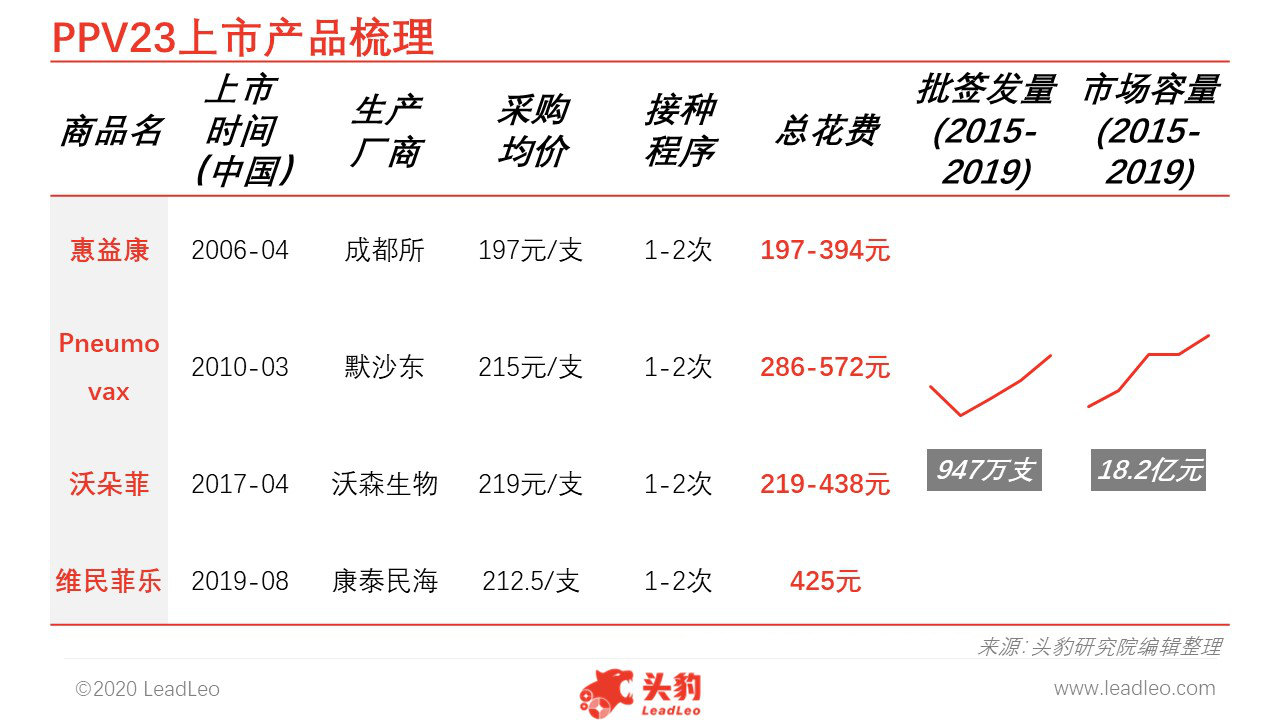

2020年12月9日,北京科兴生物制品有限公司研制的23价肺炎球菌多糖疫苗获国家药监局批准上市,科兴生物成为我国23价肺炎球菌多糖疫苗行业内的第四家生产厂商。

2006年,首个国产23价肺炎球菌多糖疫苗由成都所生产,打破了由默沙东生产的进口23价肺炎球菌疫苗长达10年的垄断局面。此后,多家国内生物制品公司布局23价肺炎球菌多糖疫苗,如沃森生物23价肺炎球菌多糖疫苗于2017年获批上市,康泰民海23价肺炎球菌多糖疫苗于2019年进入市场。此次科兴生物23价肺炎球菌多糖疫苗的上市,加速了肺炎球菌疫苗国产替代的进程。

接种疫苗是预防肺炎球菌病的首选方法

肺炎球菌是造成肺炎、脑膜炎、中耳炎、菌血症等侵袭性和非侵袭性感染的重要病原体。2岁以下儿童和老年人是肺炎球菌病的易感人群。据WHO数据,全球每年约有160万人死于肺炎球菌疾病,其中包括70万-100万5岁以下儿童,2岁以下儿童的死亡率最高。随着老龄化加剧,老年人肺炎发病率逐渐增加(患病率是普通人的3-6倍)。然而在全球,肺炎球菌对常用抗菌药物(如青霉素、头孢菌素、大环内酯类及氯霉素)产生耐药性已成为一个日益严重的问题,因此通过接种疫苗预防肺炎球菌疾病愈发重要。WHO已将肺炎球菌疾病列为需“极高度优先”使用疫苗预防的疾病。

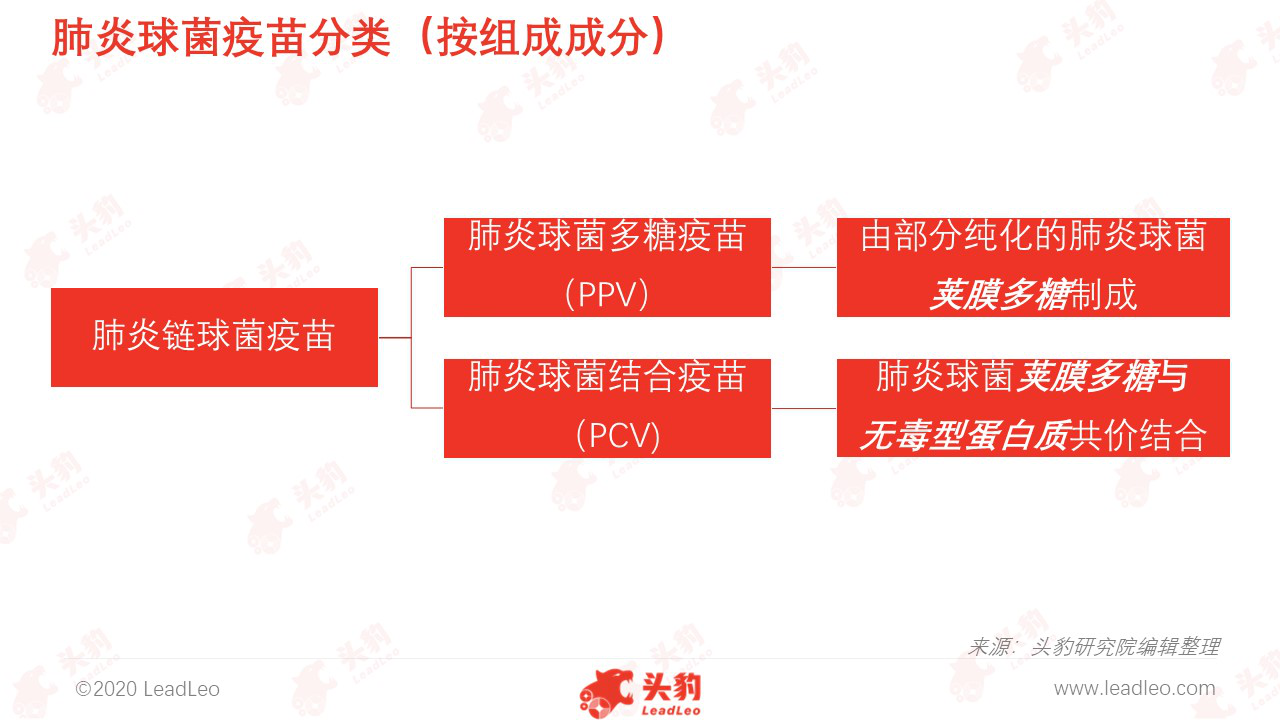

肺炎球菌疫苗根据其组成成分可分为肺炎球菌多糖疫苗和肺炎球菌结合疫苗,还可根据疫苗覆盖的血清型分为多种价数的肺炎球菌疫苗。肺炎球菌的荚膜多糖为重要致病因子,而根据荚膜多糖的组成差异,可将肺炎球菌区分为91个肺炎球菌血清型。价数越高的疫苗诱导机体产生的抗体种类越多,其中,23价肺炎球菌多糖疫苗(覆盖23种经常引起肺炎球菌感染的血清型)和13价肺炎球菌结合疫苗(目前血清型覆盖率最高的肺炎结合疫苗)应用最广泛;15价肺炎球菌结合疫苗正处于研发阶段。

23价肺炎球菌多糖疫苗 VS 13价肺炎球菌结合疫苗

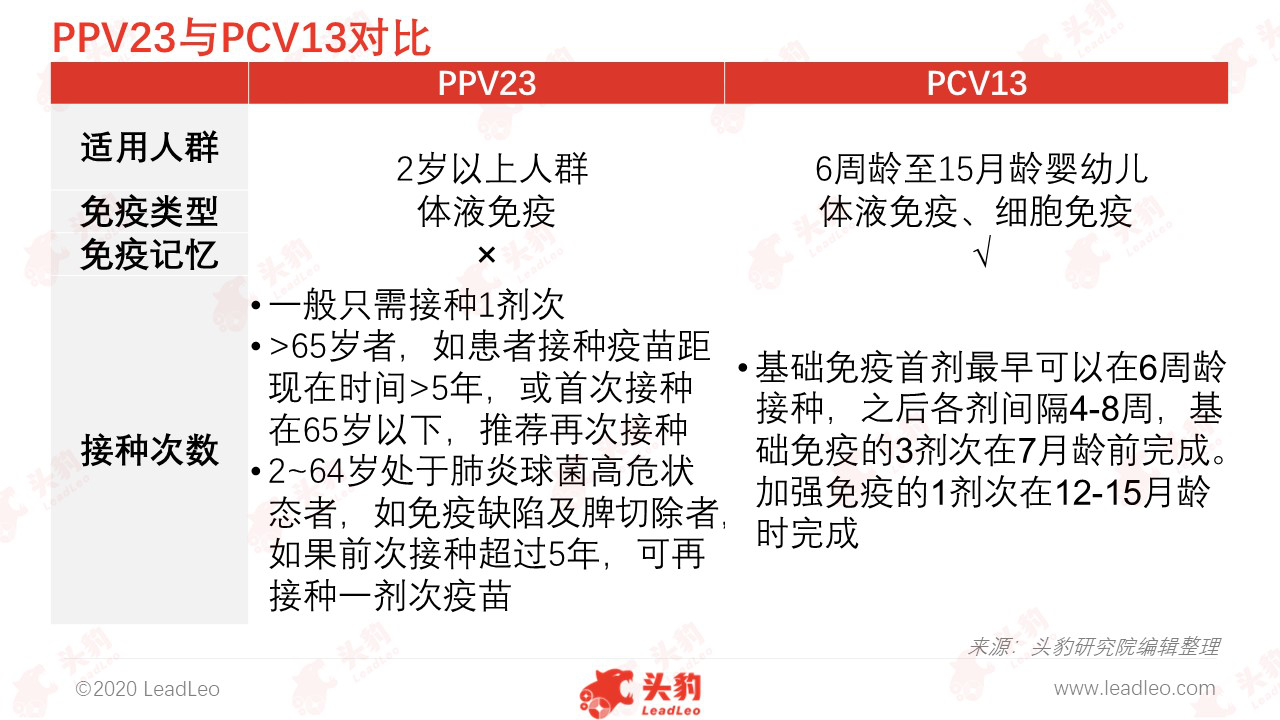

目前我国肺炎疫苗市场有两类产品在售:23价肺炎球菌多糖疫苗(PPV23)和13价肺炎球菌结合疫苗(PCV13)。两种疫苗在适用人群、免疫类型、免疫记忆、接种次数等方面存在差异。就接种人群而言,23价肺炎球菌多糖疫苗主要针对2岁以上人群,13价肺炎球菌结合疫苗因其结构特性(多糖与抗原与载体蛋白结合可刺激发育中的免疫系统识别并处理多糖抗原,产生抗体)可用于2岁以下婴幼儿。就接种程序而言,23价肺炎球菌多糖疫苗一般只需要接种一剂,而13价肺炎球菌结合疫苗需按照“3+1”程序(3剂基础免疫和1剂加强免疫)进行接种。

近年来,两类疫苗的批签发量均呈上升趋势。2020年Q1-Q3我国各品种肺炎疫苗批签发总量高达1,660万剂,同比增长约147%。其中,23价肺炎球菌多糖疫苗批签发总量为996万剂,占比60%,同比增长48.4%,是我国最主要的肺炎疫苗;13价肺炎球菌结合疫苗批签发总量为665.1万剂,占比40%,同比增长130.6%。

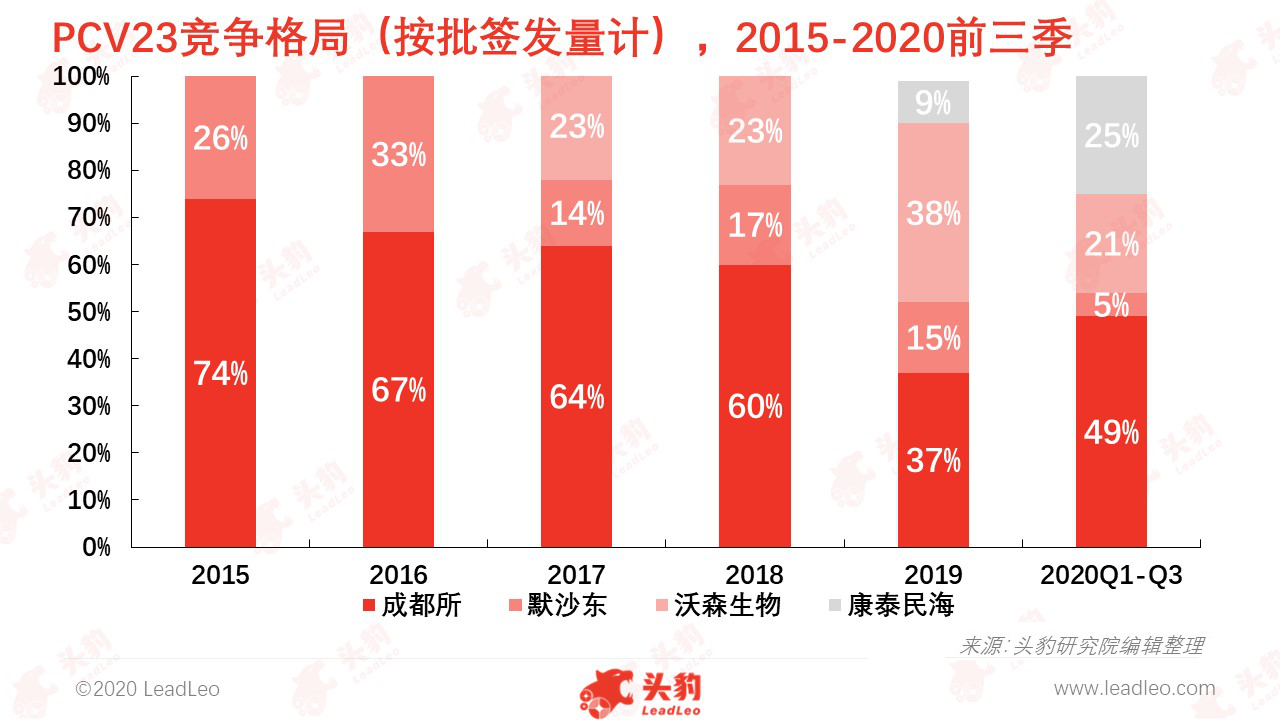

23价肺炎球菌多糖疫苗:国产疫苗占据九成市场

截至2020年Q3,我国23价肺炎球菌多糖疫苗市场竞争者主要有默沙东、成都所、沃森生物及康泰民海。其中,默沙东23价肺炎球菌多糖疫苗(由智飞生物代理)于1996年最早在中国市场上市。2015-2019年,成都所23价肺炎球菌多糖疫苗一直维持着超过一半的市场份额;沃森生物23价肺炎球菌多糖疫苗自2017年在国内上市后维持着23%-38%的市场份额;最迟进入市场的康泰民海23价肺炎球菌多糖疫苗于2019年8月获批上市,根据2020年Q1-Q3的23价肺炎球菌多糖疫苗批签发量,其市场份额达25%。随着多家国产23价肺炎球菌多糖疫苗入局,以及厂商数量增加,进口疫苗的竞争力进一步减弱。

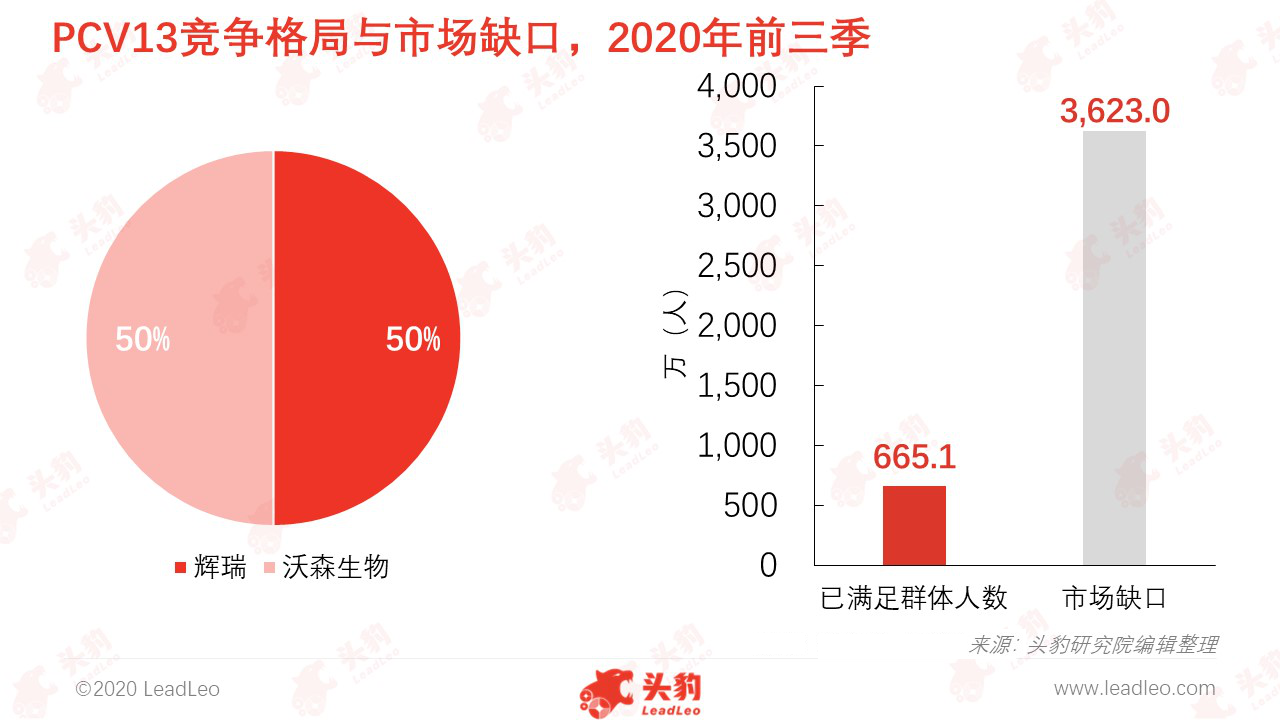

13价肺炎球菌结合疫苗:供不应求

2020年3月,沃森生物13价肺炎球菌结合疫苗在国内上市,打破了辉瑞在我国13价肺炎球菌结合疫苗市场长达10年的垄断局面,填补了国产13价肺炎球菌结合疫苗的空白。2020年前三季度,辉瑞13价肺炎球菌结合疫苗与沃森生物13价肺炎球菌结合疫苗批签发均为330万剂左右,各占一半13价肺炎球菌结合疫苗国内市场。但2020年前三季度,13价肺炎球菌结合疫苗批签发量仅能满足约160万左右婴幼儿接种,市场需求没有得到充分满足(我国年均1,400-1,500万新生儿, 按照标准接种程序4针/人计算)。

此外,基于沃森生物13价肺炎球菌结合疫苗适用年龄段较宽且具有价格优势,预计未来沃森生物13价肺炎球菌结合疫苗市场份额有望超过辉瑞。沃森生物13价肺炎球菌结合疫苗的适用年龄段(6周龄-5岁)比辉瑞13价肺炎球菌结合疫苗的适用年龄段(6周龄-2岁)更宽,可有效填补幼儿错过接种肺炎疫苗的免疫空白。

肺炎球菌疫苗市场前景广阔

头豹研究院数据显示,2015-2019年,多个国产肺炎球菌疫苗获批上市,我国肺炎球菌疫苗行业市场规模(以批签发产量计)从9.6亿元上升至51.4亿元,年复合增长率为52.1%。预计2019-2024年,我国肺炎球菌疫苗行业市场规模将保持较高水平的年复合增长率继续增长。

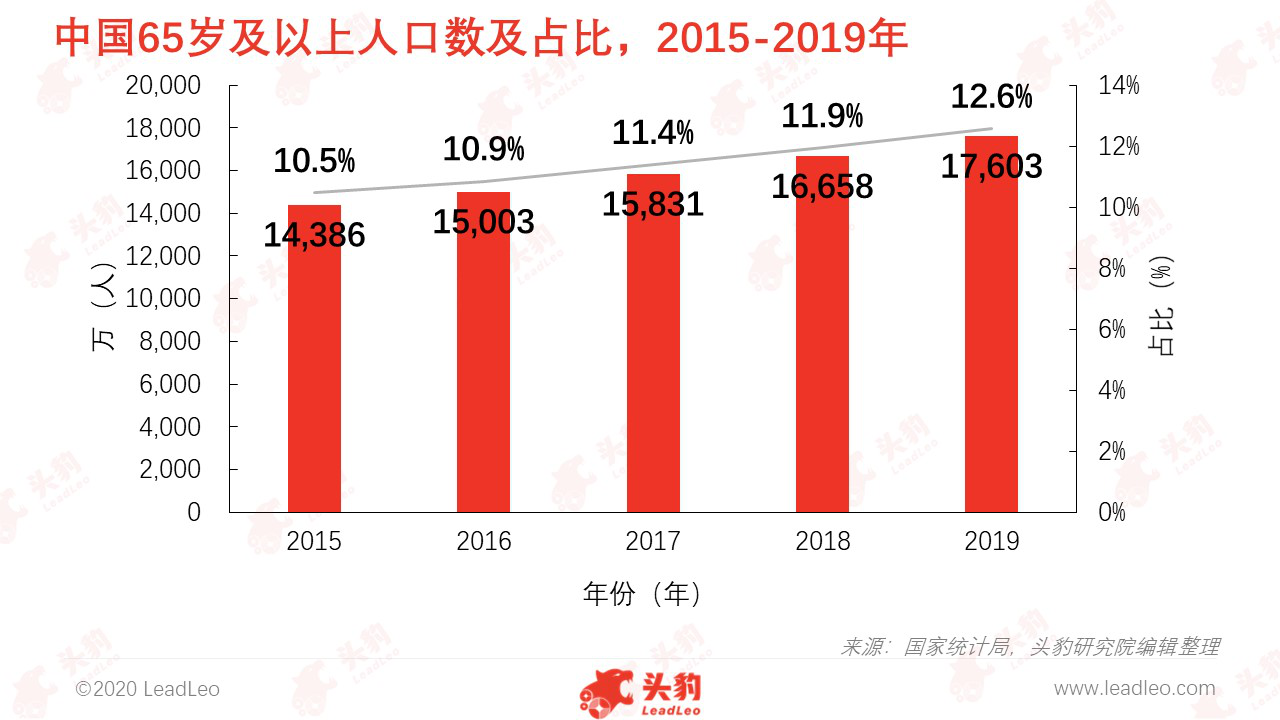

2015-2019年,我国65岁及以上人口数由14,386万人增长至17,603万人,占比增加2.1%。然而根据2019年23价肺炎疫苗的批签发量(671万支),2019年23价肺炎球菌多糖疫苗渗透率仅3.8%。随着老龄化趋势加剧,我国对23价肺炎球菌多糖疫苗的需求将不断增大。

同时,多个地区将肺炎多糖疫苗纳入扩大免疫计划,有利于更多老年人接种23价肺炎球菌多糖疫苗。截至2020年11月,23价肺炎疫苗已纳入我国多个扩大免疫计划。多地免费为60岁以上户籍老人接种肺炎多糖疫苗,接种人数增加将刺激23价肺炎球菌多糖疫苗渗透率提升。

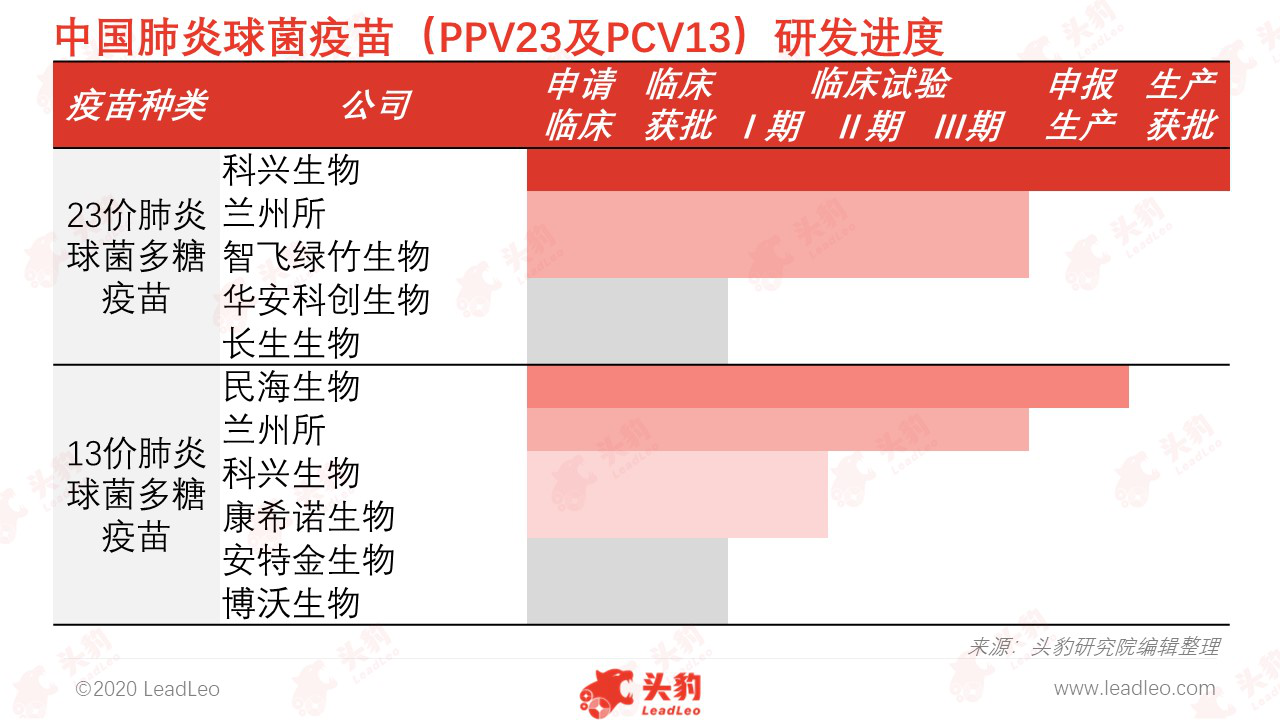

在研产品方面,截至2020年12月,5家国内企业进行23价肺炎球菌多糖疫苗研发,进展最快的为科兴生物。科兴生物23价肺炎球菌多糖疫苗获批上市,将促使我国23价肺炎球菌多糖疫苗市场呈现出以四家本土企业(成都所、智飞生物、沃森生物、科兴生物)为主的竞争局面。此外,结合疫苗成为婴幼儿肺炎球菌疫苗研发热点,多家国内企业正在进行13价肺炎结合疫苗研发。其中,民海生物和兰州所的研究进度最快,科兴生物、康熙诺生物等紧随其后。随着研发进程的推进,将解决13价肺炎球菌结合疫苗供不应求的问题,实现快速放量。

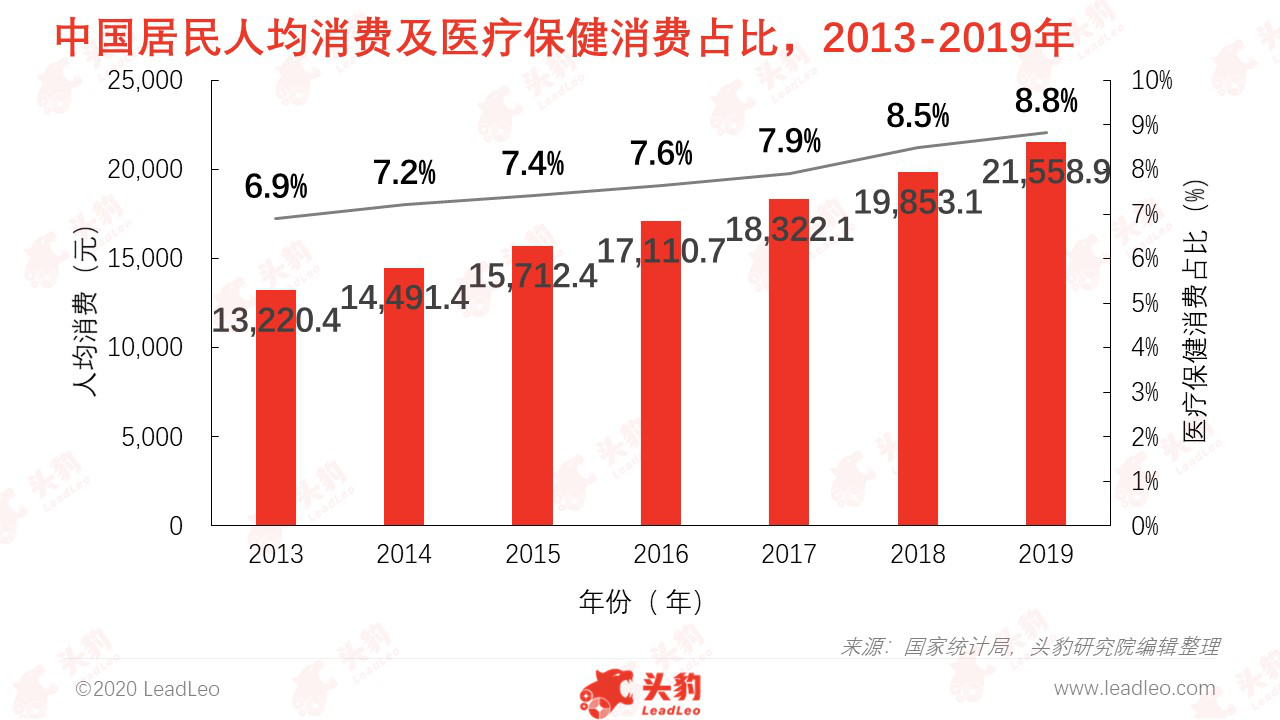

目前我国并未将肺炎结合疫苗纳入免疫计划,且肺炎疫苗作为二类苗,其价格(600-700元/针)是限制需接种人群进行疫苗接种的因素之一。随着近年人均医疗保健消费水平的提升,健康管理意识的增强,预计会有更多需要接种的人群进行接种,提高肺炎球菌疫苗渗透率,带动行业发展。

我国肺炎球菌疫苗行业发展即将迈入新阶段

新型肺炎球菌结合疫苗的研发成为我国肺炎球菌疫苗行业发展的新方向、新趋势;同时,我国正不断加强对疫苗的研制、生产和批签发、流通和接种等多个环节的监管力度,行业发展越来越规范。

15价和20价肺炎结合疫苗成为新的研发趋势。通过布局新型肺炎结合疫苗可率先开拓新的细分领域市场,缩小国产与进口肺炎球菌疫苗的差距。在全球,目前仅有辉瑞开展了20价肺炎结合疫苗的研发且已完成Ⅲ期临床试验。2020年12月10日,美国FDA已受理辉瑞20价肺炎球菌结合疫苗的生物制品许可申请并将进行优先审查。此外,默沙东和智飞绿竹生物均在研发15价肺炎球菌结合疫苗。默沙东于2020年11月向美国FDA和欧洲药品管理局提交了15价肺炎球菌结合疫苗的上市申请,智飞绿竹生物是目前我国唯一一家研发15价肺炎球菌结合疫苗的企业,该研发项目仍处于临床Ⅰ期试验阶段。

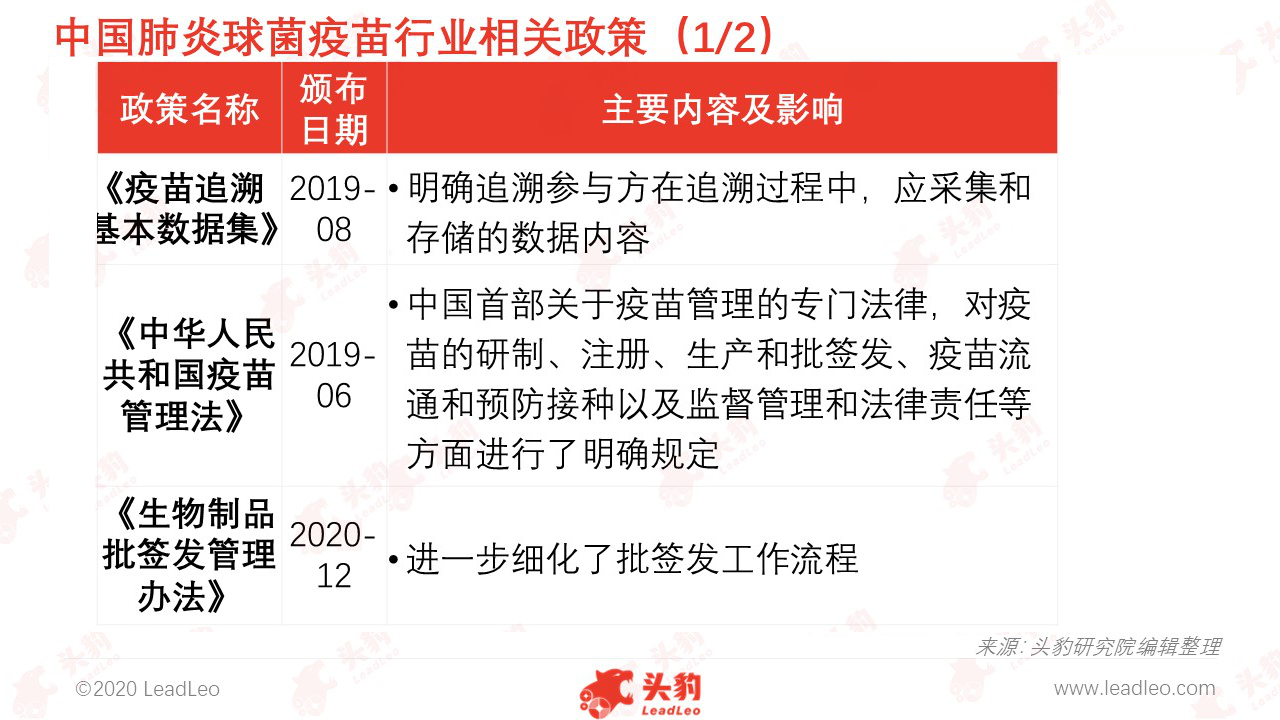

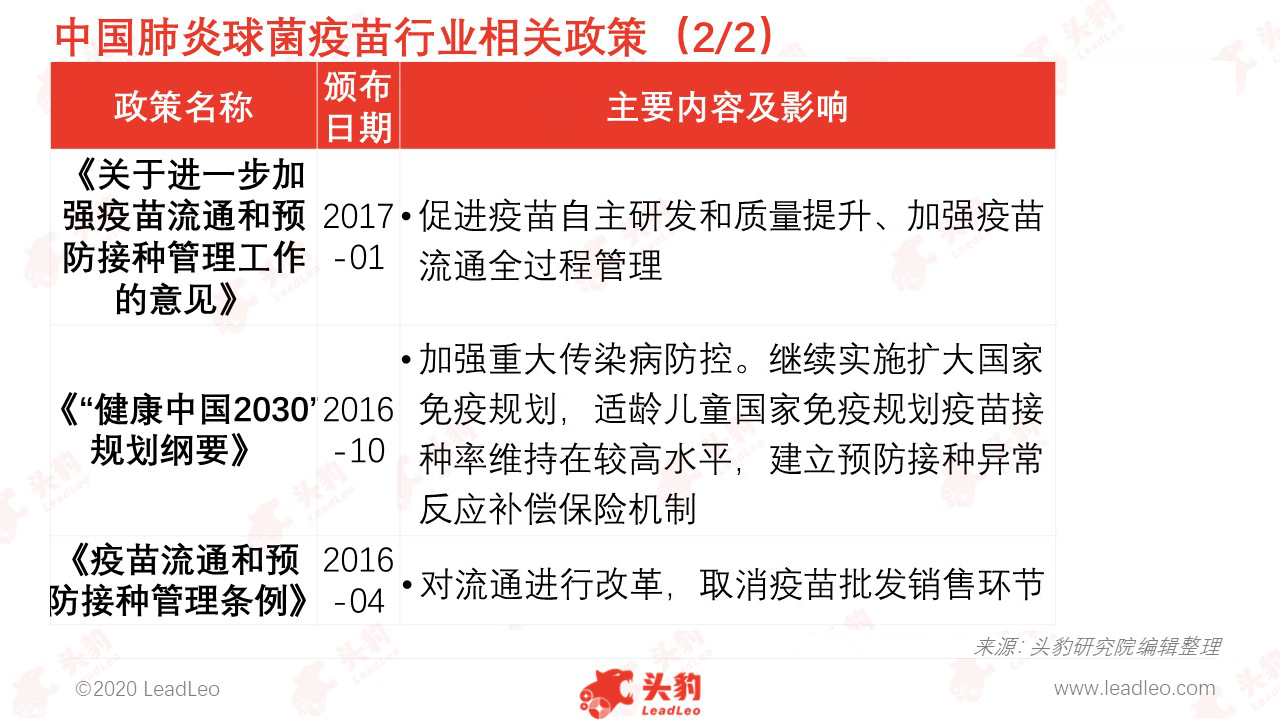

国家政策支持疫苗行业高质量发展。2019年,《中华人民共和国疫苗管理法》出台并实施,对疫苗的研制、注册、生产和批签发、疫苗流通和预防接种以及监督管理和法律责任等方面进行明确规定。我国逐渐加强对疫苗的生产、流通、接种等多个环节的监管力度,并建立相应的法律,未来疫苗行业的发展将越来越规范。此外,2017年国务院发布《关于进一步加强疫苗流通和预防接种管理工作的意见》,鼓励疫苗自主研发,提升疫苗质量。通过多个相关政策,加强监管力度,将有效确保疫苗安全的问题,促进国产肺炎疫苗的发展。

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:刘思慧)

分享至

右键点击另存二维码!

-

为你推荐