“流量模式”驱动CXO产业链布局,一体化发展成主流

- 2021-04-27 16:30

- 作者:刘晓凡 陈淑琳

- 来源:火石创造

“流量模式”驱动全产业链布局

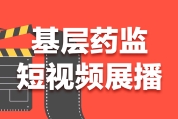

CXO产业链中,临床CRO规模最大

临床试验是新药研发过程中投入最大、用时最长的环节,2019年,临床开发阶段的支出占据了全球制药行业研发支出总额的67.8%。据统计,临床I-III期试验环节的CRO服务能为药企节省近34%的新药开发时长。

因此,临床CRO是行业渗透率最高的领域,也是市场占比最高的领域。目前,我国临床前CRO及临床CRO都有着巨大的发展空间。在我国医药创新浪潮下,市场需求也将保持旺盛,预计未来我国CRO市场规模将保持26.5%的年复合增长率,至2024年达到222亿美元,其中临床CRO将达到137亿美元,占比超过60%。

图1 我国和全球CRO市场构成对比

数据来源:根据公开资料整理

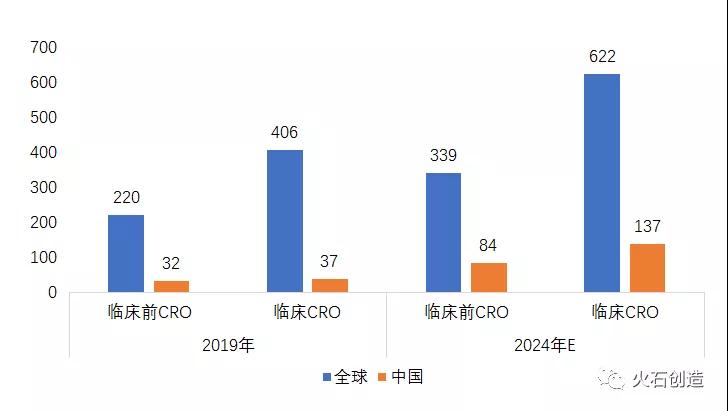

小分子药物趋于纵向一体化,大分子领域细胞治疗和基因治疗成热门

从细分领域来看,当前小分子药物是CMO/CDMO的重点领域,全球市场中占比超过75%。随着生物技术的兴起以及化学药向生物药转轨,全球生物药市场增长强劲,生物药外包也逐渐成为发展热门。

据预测,到2023年,全球生物药CMO/CDMO市场规模将达到180亿美元。我国CMO/CDMO的生物药市场空间更大,届时或将超过化学药成为占比最高的细分领域。

图2 小分子药物和生物药的CMO/CDMO市场规模对比(亿美元)

数据来源:根据公开资料整理

化学药领域,小分子药物CDMO朝纵向一体化方向发展,扩张业务布局,构建从non-GMP中间体-GMP中间体-原料药-制剂的全链条服务模式,抢占价值链高端环节。

例如,凯莱英从医药中间体起步,过渡到原料药+中间体,再到完善“API+制剂”一站式服务;九洲药业从提供GMP中间体+原料药CMO服务,到提供“原料药+制剂”CDMO一站式服务的布局。

生物药领域,随着全球生物药研发不断升温,PD-1等新型治疗性抗体以及CAR-T和基因治疗等新型生物治疗手段的出现,大型制药企业正在加大对生物药的研发力度,小型生物技术公司也不断兴起,推动生物药服务外包规模增长。

一方面,诞生了一批以抗体药物、细胞和基因治疗为特色的外包服务企业,如金斯瑞建立整合的创新生物药CDMO平台,聚焦治疗性抗体药和基因与细胞治疗,提供从靶点开发到商业化生产的外包服务。另一方面,头部CXO企业加快大分子领域的布局,扩展服务范围,如药明康德将生物制药板块药明生物剥离出来独立运营,并实现港交所上市;2021年3月,药明康德宣布完成对英国基因治疗技术公司OXGENE的收购,进一步拓展药明康德细胞和基因疗法平台的技术能力,为客户提供一体化、端到端的细胞和基因疗法产品开发及生产服务。

横向一体化平台成为发展主流

药企更换外包服务供应商需要更新申报文件,且服务商筛选周期较长,因此CXO服务具备稳定性和长期性,且具备“流量经济”的属性,上游CRO能为下游CMO/CDMO引流,临床前CRO能为临床CRO引流。具备“全产业链的一站式服务”能力是奠定CXO企业在行业内竞争地位的基础,也是目前国际巨头已经形成的局面。

头部企业构建跨越整个医药价值链,提供“CRO+CMO”一体化服务是发展主流。其中药明康德服务体系最为完善,泰格医药、康龙化成等国内CXO头部企业都在通过并购收购等方式,探索一体化发展,加速提升一站式服务能力,打造完整的产业服务链,满足客户端到端的需求。

具体来看,一是从前端向后端延伸,CRO企业后移产业链向下游CMO延伸。如康龙化成从临床前研发服务延伸到CMC,以及原料药和制剂工艺开发及其生产服务。二是从后端向前端扩张,CMO企业向上游CRO和CDMO领域扩张,增强客户黏性。如凯莱英布局临床研究服务;博腾股份提出CDMO转型战略,发展化学合成类CDMO业务,进入制剂CMC业务。三是形成CRO+CDMO的一体化服务平台,如药明康德建立覆盖小分子药物发现、新药研发申请一体化服务、小分子药CDMO服务、细胞和基因治疗产品CTDMO服务、临床试验服务的服务能力。

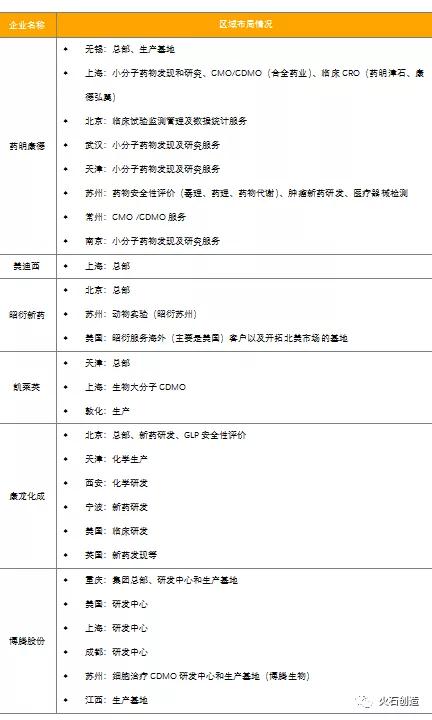

头部企业加快区域布局

据火石创造数据库显示,截至2020年底,我国共有CXO企业1500多家,主要分布在北京、江苏、上海、浙江和广东五地,基本与生物医药企业区域分布特征一致。

北京集聚了康龙化成、昭衍新药等上市公司,以及科文斯等外资企业在我国的布局;上海集聚了美迪西、维亚生物等上市公司,以及精鼎医药、勃林格殷格翰、科文斯等外资企业的中国总部;江苏集聚了药明康德、药明生物、金斯瑞、药石科技等上市公司,以及晶云、方恩医药等特色医药外包服务企业;浙江集聚了泰格医药等上市公司,以及普洛药业、九洲药业等传统药企转型而来的CDMO企业;广东集聚了量子生物、博济医药等上市公司,以及医疗器械CXO龙头企业奥咨达;天津、四川和重庆分别集聚了凯莱英、成都先导、博腾股份等上市公司。

从政府和园区方面来看,CXO企业作为完善区域产业生态的重要主体,是招商引资的重要对象。

从头部企业的业务布局来看,临床前CRO和临床CRO服务范围不受地域限制,主要形成以“集团总部+上海研发中心+全球研发中心”的发展格局,临床CRO服务与临床试验机构分布息息相关,因此泰格在全国各地设立服务中心,并通过并购加大在美国、韩国的布局,加速国际化。大分子CMO/CDMO则呈现出围绕生物医药企业分布进行区域拓展布局的特征,如博腾股份在苏州工业园区设立博腾生物,提供基因/细胞治疗工艺开发和生产一体化服务;凯莱英将大分子CDMO布局在上海。

表1 头部CXO企业的布局情况(部分)

资料来源:根据公开资料整理

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:刘思慧)

分享至

右键点击另存二维码!

-

为你推荐