我国高校基金从“幕后”走向“台前” 医疗健康领域受资本“新力量”青睐

- 2024-04-03 09:39

- 作者:牟磊

- 来源:中国医药报

去年1月份,全球私募巨头黑石宣布完成了40亿美元的募资。如此大额的募资并不是重点,更为引人注目的是,其背后的有限合伙人(LP)——UC Investments,这是加州大学旗下的投资公司,也是美国最大的大学捐赠基金之一。

同样,我国高校基金也开始在LP领域持续“下注”。据FOFWEEKLY统计,2023年我国高校总计新成立7只基金,整体规模近50亿元,上海交通大学、复旦大学、浙江大学、武汉大学、中南大学等多所高校均有参与。

2024年,这一现象仍在延续。1月15日,东莞清水湾二期创业投资合伙企业(有限合伙)新增多名股东,其中就包括香港大学,新增之后,该基金注册资本已达7.275亿元。一周之后,天开九安海河海棠50亿元科创母基金签约发布,天津大学北洋教育发展基金会是发起方之一,且新基金兼具投资子基金和直投项目功能。

笔者发现,这些高校基金拥有一些共同点:一是出资力度大,出手便是十亿元甚至百亿元级别;二是基本都瞄向前沿领域,特别是医疗健康领域;三是在出资策略上,都特别强调市场化运作和长期投资,并且目光都开始跳出本校,放眼全球。但不容忽视的是,相比海外,我国高校基金起步较晚,并且在很长一段时间内都站在幕后。近两年,国内高校基金开始活跃于资本市场,甚至选择亲自下场做LP。那么,这种从幕后到台前的变化从何而来?又将为资本市场和医疗健康领域带来哪些改变?

高校基金扎堆做LP

2023年很多国内高校迎来周年校庆,也因此发生了多起大额捐赠事件。在这之中,比较重磅的是武汉大学130周年校庆之际,小米集团创始人雷军向其母校武汉大学捐赠13亿元,刷新了该校建校以来单笔最大捐赠额。2023年9月,深圳大学也迎来40周年校庆,通过两期捐赠,共获捐赠总额超10亿元。2023年底,步步高集团创始人段永平向浙江大学教育基金会捐赠了10亿元。

在过去,校友捐赠基金多用于学校基础设施建设以及人才培养等,在投资端并不抢眼。这是因为其规模普遍较小,并且大部分为限制性捐赠,只有小部分是以短期投资、债权投资为主,很少涉及低流动性、高风险的长期投资和权益类投资。

不过,这一趋势正在发生改变。近几年,越来越多的高校基金开始参与股权投资,包括下场做风险投资(VC)、直接出资一般合伙人(GP)、发起设立母基金等。

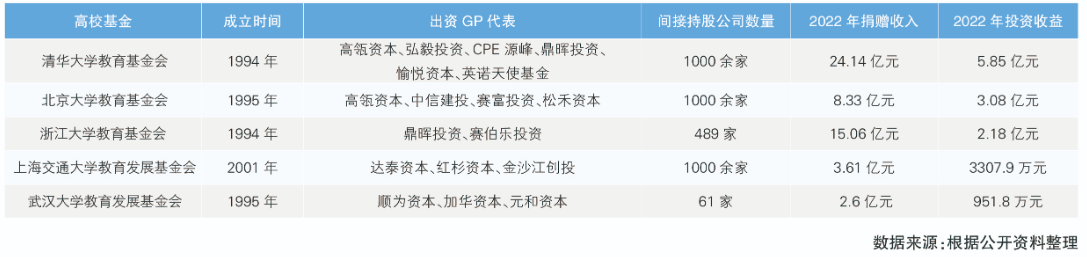

表 国内顶尖高校基金对外出资情况

为何近两年高校基金开始在资本市场上愈发活跃?

从基金本身来看,主要是高校基金自身的盈利需求。以向黑石出资40亿美元的UC Investments为例,双方在收益分配上,约定了一个“瀑布式”结构,黑石将确保UC Investments在6年持有期内实现11.25%的最低年化净回报率,如果没达到,黑石将自己补足。国内也是如此,虽然没有海外这么直接,但同样也有隐藏指标。同济校友基金创始人徐勇明曾表示,国内高校基金大多追求稳定,专注财务回报。因此,在该基金三大使命上,徐勇明也将“盘活母校捐赠基金存量资产,实现财富长期的保值增值”放在第一位。

从大环境来看,科技创新已经成为中国创投圈的核心主题,在医疗健康领域,这一趋势更加明显。近几年,医疗健康行业对于原始创新技术及成果转化的关注愈发强烈。而高校作为创新源头,本身就拥有人才资源和科技研发的项目优势,因此在成果转化的大浪潮中,高校基金必然会扮演重要角色。

从资本市场来看,随着一批美元基金的退出以及不少上市公司的减持,再加上整个资本行业遇冷,近几年募资愈发艰难。在此背景下,高校基金与政府国资一样,出于战略层面的考虑,会在市场寒冬中率先站出来,成为一部分社会资本的主要出资方。

从产业生态链层面来看,高校本身就是一个巨大的资源池,这其中既有上市企业,也有头部资本,再加上高校本身的研发优势,可以很好地形成产学研联动。这在当前市场环境下尤为重要,不仅可以更精准地寻找标的并赋能项目,同时还可以减少尽调成本,以一种更经济有效的方式来兑现当前“投早投小投科技”的战略目标。所以,当前高校基金都希望能够建立一个闭环。在这个闭环中,先是资金通过校友捐赠流向高校系LP,LP再出资GP来支持校友创业,随即获得回报,产生现金流,最后再反哺新的校友项目。一套流程下来,高校基金不仅盘活了资产,扶持了更多校友创业项目,同时也很好地连接了各路校友,实现科研专家、创业者与优秀社会资本更为顺畅的市场化合作。

开始更多尝试

我国高校基金普遍保守,大多更希望做一个合格的LP,不成为主导,同时也不干预GP决策,整体的特点就是参与率偏低。但随着行业和资本市场的变化,近几年高校基金也开始作出一些新的尝试。比如在出资策略上,更强调“长钱使命”。2023年12月,由复旦大学联合地方政府、国企及市场化机构等共同发起设立的复旦科创母基金正式成立,首期规模总计10亿元。该基金在秉承“投早、投小、投硬科技”理念的同时,也特别提出了要做潜力项目的“耐心资本”和“长期资本”。

事实上,这正是当下所需要的。一方面是基于行业属性,以医疗健康领域为例,在当前聚焦科技创新的大背景下,项目成长需要冒更大的风险,同时也需要更长的时间周期;另一方面则是当前市场环境整体遇冷,因此也更需要有耐心的LP。

高校基金的第二大改变是开始更聚焦、更精细化。某高校基金就曾明确表示,2024年除了会持续关注头部GP之外,也会重点关注一些小而美或者团队虽新但有自己特色投资理念的GP。比如会垂直于一些特定细分领域,包括人工智能、脑科学、合成生物学、医疗机器人、创新药等专项基金。之所以会如此,主要是因为这些细分领域的硬科技属性普遍较强,再加上都还处于早期,因此更需要一批专业人士加持。以今年大热的人工智能为例,某专注于该领域的基金负责人谈道:“当前人工智能已经发展到了一个新的产业阶段,要继续往前走,就需要投资人能够对行业本身有更深的理解能力,并能从中找到更多确定性。”

同时,高校基金开始注重产业生态圈的建设。以上海交大未来产业母基金为例,作为交大系LP中的核心力量,其诞生于2021年,首期规模高达10亿元。2023年7月,上海交大未来产业母基金正式出资交大未来小苗基金,首期规模1亿元。据悉,该基金将结合上海交大优势学科,并优先支持该校科技成果转化项目和校友创新创业项目。在此连接下,该高校基金拥有诸多优势。比如项目来源方面,上海交大拥有雄厚的科技领域核心技术积累以及庞大的校友群体,能够为基金提供充沛的优质项目来源。而在之后的评估与筛选环节,上海交大各领域专家、校友企业负责人和资深投资人,都能够对基金投资项目的技术领先性、技术风险进行充分甄别,同时提供研发支持。

挑选GP的逻辑

当前,不少高校基金已经成为私募基金/风险投资(PE/VC)行业的忠实LP。清华大学教育基金会是我国成立最早的高校基金会,至今已作为LP出资超过50起,投资几乎覆盖大半个PE/VC圈,如高瓴资本、鼎晖投资、英诺天使基金、弘毅投资、CPE源峰等。北京大学教育基金会也是典型代表,目前已对外出资31起,先后对中信建投、赛富投资、松禾资本等机构进行出资。

从这些顶尖高校基金的投资案例中,大致能看出当前高校基金挑选GP的逻辑,即要么选“自己人”,要么选市场中最好的机构。比如在清华大学教育基金会投资的众多GP中,银杏华清投资基金、英诺天使基金等都是清华系基金,高瓴资本、鼎晖投资等则是非清华系的头部机构。

基于这种策略,不少高校基金已经在医疗健康领域兑现了一些成绩。以清华大学教育基金会为例,目前其在医疗健康领域共收获近10个IPO,包括第四范式、艾美生物、圣诺医药等明星项目。北京大学教育基金会同样如此,公开资料显示,其通过被投基金收获了宜明昂科、盟科医药等多个IPO项目。而复旦教育发展基金会和上海交通大学教育基金会则分别在生物医药和医疗器械两大方向孵化了多个IPO以及独角兽项目。

随着资本市场遇冷以及高校基金相对同质化的出资策略,竞争也随之而来。越来越多的高校基金开始广泛扎根于创投圈,一些以上市企业和头部资本加持的优质GP当前正被多方争抢。这意味着,抛开情感因素,高校基金在现阶段还应该拿出更多的“硬实力”,即在具备专业能力的同时,也要按照市场化来运作。

成立于1718年的耶鲁大学捐赠基金是美国表现最佳的校管基金之一,截至2023年6月,耶鲁大学捐赠基金规模已经增长到约407亿美元。该基金作为LP,最知名的案例莫过于出资高瓴资本。2005年,时任耶鲁大学捐赠基金首席投资官的大卫·斯文森拨出2000万美元投给张磊,后者带着这第一桶金回到中国创办了高瓴资本。到2020年,高瓴资本管理资产已超过600亿美元,15年间快速增长近3000倍。

而耶鲁大学捐赠基金之所以会在早期出资高瓴资本,主要有三方面原因。一是其投资人始终致力于成为全球最佳投资者的首选合作伙伴;二是注重长期投资,聚焦获得更高投资回报的机会;三是习惯以不同的方式思考问题,或者“开辟新天地”。以生物医药领域为例,高瓴资本从2015年开始抢先布局该领域,到2020年,高瓴资本在二级市场上持有的91只中概股中,一半以上都是生物医药股。

不过,由于全球市场持续低迷,当前以耶鲁为代表的一批海外高校基金正走下神坛,收益大不如前。与此同时,我国的高校基金却在逆势高速发展,这些手握百亿元校友捐赠的基金会们,已经成为投资机构募资的一池活水。这对于正在转型升级的医药行业来说,无疑蕴藏着巨大机会。 (作者单位:动脉网)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:刘思慧)

分享至

右键点击另存二维码!

-

相关阅读

-

为你推荐

-

4月份18家国内生物医药企业完成新一轮融资

今年4月份,共有18家生物医药企业完成新一轮融资。从融资金额来看,赛特医药、安帝康生物、蓝纳成生物、熙源安健、英派药业、昂拓生物、德昇济医药、引正基因、跃赛生物、清普生物10家企业融资... 2024-05-23 10:53 -

我国高校基金从“幕后”走向“台前” 医疗健康领域受资本“新力量”青睐

百亿元级别;二是基本都瞄向前沿领域,特别是医疗健康领域;三是在出资策略上,都特别强调市场化运作和长期投资,并且目光都开始跳出本校,放眼全球。但不容忽视的是,相比海外,我国高校基金起... 2024-04-03 09:39

互联网新闻信息服务许可证10120170033

网络出版服务许可证(京)字082号

©京公网安备 11010802023089号 京ICP备17013160号-1

《中国医药报》社有限公司 中国食品药品网版权所有