2024年上半年我国西药制剂与生化药品外贸形势简析

- 2024-09-13 09:22

- 作者:石天放

- 来源:中国医药报

在当前复杂多变的国际政治经济环境和世界经济增长动能偏弱的背景下,2024年上半年,我国医药产品进出口贸易额977.55亿美元,同比下降1.76%。其中,出口额525.79亿美元,同比增长1.96%,在2023年全年出口下降后企稳回升,实现了小幅正增长。

大宗原料药出口价格持续走低,始终无法摆脱“以价换量”的局面。拉动医药出口增长的关键因素之一是西药制剂出口恢复增长,进口出现量价齐跌。生化药出口基本与去年同期持平,而进口呈震荡上升趋势。下半年,我国西药制剂和生化药品出口预计仍将以企稳为主,进口恢复往年稳定增长的可能性不大。

西药制剂进出口整体情况

出口“价平量增”驱动回暖

上半年,我国西药制剂产品出口到了全球168个国家和地区,出口额35.24亿美元,占上半年西药产品出口额的13.08%,占医药产品整体出口额的6.7%,同比增长14.61%。量价方面,不同于大宗原料药出口明显的“量增价跌”态势,西药制剂出口量增长14.8%,单价同比微降0.17%,基本与去年同期持平。

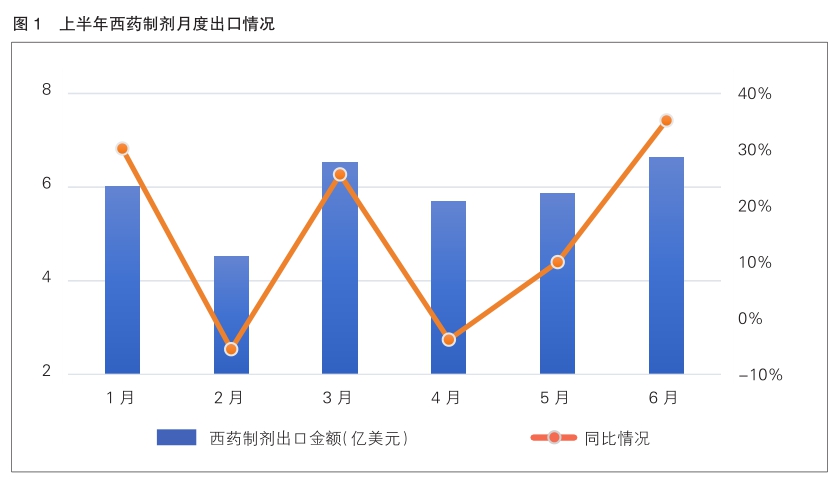

从月度出口数据看,一季度开局良好,除2月份出口额略有下降外,1月和3月西药制剂出口额均保持了20%以上的增速;二季度延续了一季度以来的整体走势,并于6月达到今年以来的月度出口金额与同比增幅的峰值(详见图1)。

从贸易方式看,上半年西药制剂出口仍以一般贸易为主,占制剂出口总额的51.43%,同比增长11.88%;保税物流贸易方式出口额占比增至16.86%,同比增长35.49%,超过制剂出口的总体增幅,这是我国海关特殊监管区域和保税监管场所增容扩面的背景下,跨境贸易营商环境不断优化的写照。

进口走势震荡下滑

上半年,我国自56个国家和地区进口了西药制剂产品,进口额110.28亿美元,占上半年西药产品进口额的42.43%,占医药产品整体进口额的24.41%,同比下降17.51%。量价方面,西药制剂产品进口单价同比增长1.42%,进口金额下降主要是由进口量下跌18.66%所致。

从月度进口数据看,一季度伊始,西药制剂进口情况便低于预期,2月份进口额同比降幅达到36.3%,3月份进口额环比略微回暖,4月份进口额逆跌回升,5月、6月进口额环比基本持平,同比降幅仍维持在5%左右。虽然进口额下降与Paxlovid进口量较2023年同期下滑以及帕博利珠单抗在2023年初换证的囤货进口不无关系,但制剂进口基本面仍为下降。下降的原因既有本土药企研发的创新药和仿制药加速上市、国产替代加速等因素,也与带量集采、医保支付和有关部门鼓励引导跨国企业在华生产境外已上市药品等政策安排有关。

生化药品进出口整体情况

“以价换量”出口基本持平

上半年,我国生化药品出口到了全球171个国家和地区,出口额20.71亿美元,占上半年西药产品出口额的7.69%,占医药产品整体出口额的3.94%,同比增长1.32%。尽管出口金额基本持平,但在量价方面,生化药品出口量较去年同期增长28.1%,单价则下滑20.9%。

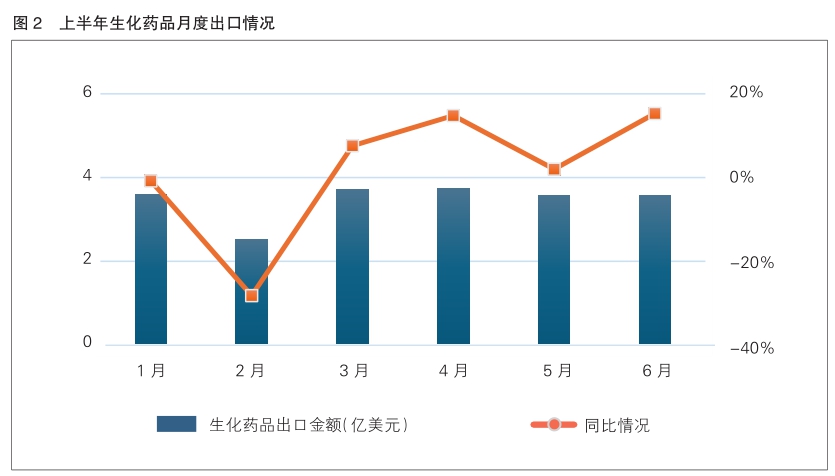

从月度出口数据看,1月份和2月份生化药品出口表现不佳,特别是2月,出口额同比下滑幅度接近30%;自3月以来,出口额环比基本保持持平,出现恢复性同比增长,到6月仍保持了约15%的增速(详见图2)。

从贸易方式看,与西药制剂出口略显不同,上半年生化药品出口中,尽管一般贸易也为主要贸易方式,但该方式出口额占比高达95.46%,较去年同期增长7.55%,相较保税物流、加工贸易等其他贸易方式占绝对主导地位。

进口走势整体向上

上半年,我国自74个国家和地区进口了生化药品,进口额94.89亿美元,占上半年西药类产品进口额的36.51%,占医药产品整体进口额的21%,同比增长3.11%。量价方面,生化药进口量增长11.02%,单价下降7.13%。

从月度进口数据看,1月份生化药品进口“量价齐升”,进口额同比大增73.1%;此后除2月份及3月份进口额波动较大外,二季度3个月份进口额环比较1月份相对稳定,较去年同期整体呈现向上走势,6月份进口额同比增速达53%。

细分品类进出口情况盘点

制剂出口占比创历史新高

根据国家统计局数据,我国规模以上医药工业企业主营业务收入组成中,化学原料药占比长期在15%左右,化学药品制剂和生物制剂占比约40%。而我国医药产品出口,特别是西药产品出口中,主要类别一直是原料药及中间体,出口结构相较国内医药工业发展长期存在不相协调的问题。

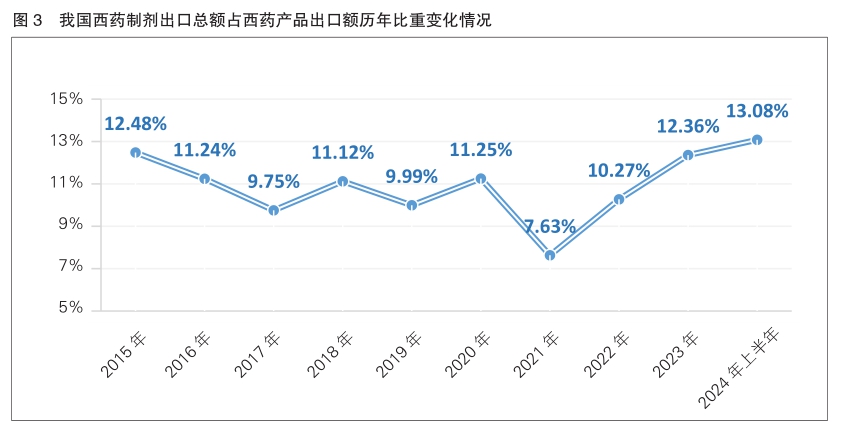

回顾过去10年来的出口情况,西药制剂出口额占比一直在12%左右的水平波动。2021年,新冠病毒疫苗的大量出口挤占了原料药和制剂的出口份额,当年制剂出口额在西药产品出口额中所占比重也下降至7.63%。此后在2022年,制剂出口额占比仍部分受到新冠病毒疫苗出口的挤占。2023年,尽管全年医药外贸和西药产品出口额均出现了去库存式下降,但制剂出口额占比仍在提高,今年上半年更是首次达到13.08%的历史高点水平(详见图3)。

肽类激素驱动激素类制剂出口大增

上半年,各激素类制剂出口额8.79亿美元,同比增长62.22%,出口数量和出口单价分别增长了20.75%和34.35%,表现出“量价齐升”的态势。这一增长主要由以胰岛素类似物为代表的肽类激素驱动。

上半年,各肽类激素出口额为8.24亿美元,占激素类制剂产品出口额的93.74%,同比增长81.33%,出口量增幅超过50%。出口市场以丹麦、法国为主,分别占70.09%、16.41%。出口产品主要来自天津,占比85.43%,其次为上海与江苏。

青霉素类制剂产品出口“量增价减”

不同于西药制剂出口的整体态势,上半年青霉素类制剂出口额同比增长22.82%,但主要为出口数量增长30.67%驱动,出口单价则下降5.91%,延续了2023年“量增价减”的出口表现。单价下降最多的为氨苄青霉素制剂,降幅为6.17%。

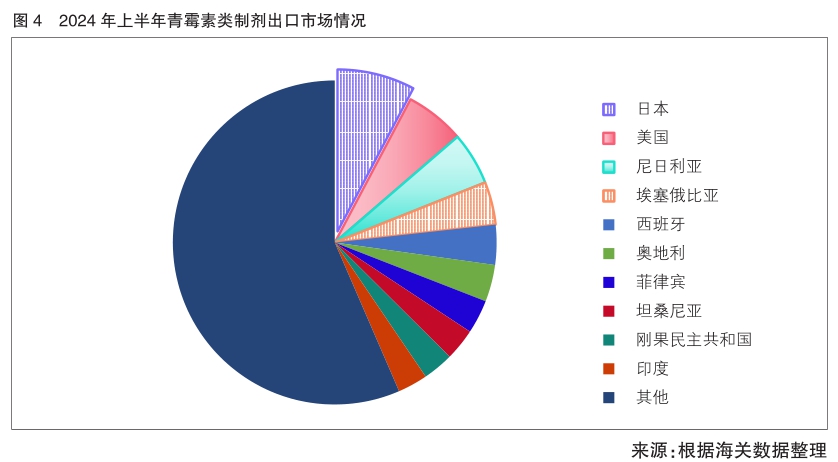

从出口市场看,前十大出口市场的出口额合计占比约为43%(详见图4),基本都是由“量增价减”驱动出口金额上升,其中对美国和日本出口单价降幅较大,分别为17.5%和10.1%。

我国青霉素类制剂出口单价的下降与国际竞争加剧也有一定关系。据悉,印度制药巨头Aurobindo建设的青霉素G钾盐工厂已开始进料试生产。上半年,印度青霉素类制剂产品对全球出口贸易的单价增长接近50%,其第一出口市场也为美国,其他几大出口市场集中在欧洲,包括法国、英国等,尽管与我国出口主要市场重叠度不高,但对我国青霉素制剂国际贸易仍形成了不小的竞争压力。

头孢曲松、头孢他啶仍为头孢菌素类制剂主要出口品种

上半年,头孢菌素类制剂产品出口“量价齐升”,出口额1.56亿美元,同比增长11.58%。主要出口品种仍为头孢曲松和头孢他啶各类制剂。其中,头孢曲松出口额在头孢菌素类制剂产品出口额的占比为34.2%,主要出口市场为美国、泰国、尼日利亚和日本等;头孢他啶占比为19.59%,主要出口市场为比利时、泰国、越南和埃及等。

值得注意的是比利时市场。过去5年来,除2021年我国对其出口头孢他啶制剂的金额为1863万美元外,其余几年均无对比利时的头孢他啶制剂出口;而今年上半年对比利时出口头孢他啶制剂的金额猛增至1336万美元。

肝素出口经历下调周期逐渐有回暖迹象

肝素是我国生化药品出口的主要产品类别之一。上半年,肝素及其盐出口额3.66亿美元,占生化药品出口额的17.68%。

从出口量价来看,上半年肝素出口量同比增长20.19%,出口单价下降47.69%。2020年以来,肝素及其盐出口量骤降,2022年受新冠疫情影响,出口量出现了短暂的上升;2023年继续下降。综合考虑肝素供给上游的生猪生长周期和需求端的波动,目前肝素出口量已出现回升,特别是对意大利和印度出口量增长明显。但相应地,出口单价降幅仍较大,对意大利出口单价下降38.33%,对印度出口单价降幅甚至达到71.11%,国内肝素企业内卷十分严重。尽管肝素整体出口逐渐有回暖迹象,但仍应考虑出口下调周期,预计难以迅速反弹。

人用疫苗出口摆脱疫情影响

上半年我国人用疫苗出口额为1.01亿美元,同比下降11.77%。而去年同期人用疫苗出口额同比降幅高达85.66%,可以说,进入2024年,我国人用疫苗出口已摆脱过去3年受抗击疫情需求变化带来的波动影响。

上半年我国疫苗出口市场中,对印度出口额实现了63.53%的增长,对韩国出口额同比增速更高达147%。同时,考察往年数据,上半年人用疫苗出口额较疫情前的2019年同期增幅为87.74%,较2017年同期增幅更是接近300%,而出口单价较2019年全年和2017年全年水平分别上升了58%和210%。这些情形都充分表明,我国一批本土疫苗企业在经历新冠疫情磨砺后表现出更强的国际化能力。

生化药品进口结构未发生明显变化

生化药品进口方面,免疫制品、人用疫苗和抗血清及其他血份等三类仍为生化药品主要进口产品,其进口额所占比重分别为41.70%、34.09%和12.86%,相较2023年同期及全年水平未发生明显变化。

三类产品进口额均同比增长,其中免疫制品进口数量增长最多,同比增长27.96%,进口单价下降19.93%。人用疫苗和抗血清及其他血份则进口量大致持平,进口单价分别上升6.01%和3.69%,拉动其进口金额走高。特别是人用疫苗,比利时常年位居我国疫苗进口市场前列,上半年自比利时进口疫苗数量增长21.23%,主要品种为GSK的重组带状疱疹疫苗,上半年批签发25批次,较2023年同期增长了3倍,较2023年全年批签发数量增幅也有47%。

制剂对欧盟、北美及非洲市场出口恢复增长

上半年,我国西药制剂产品对欧盟(及英国)、北美及非洲等市场出口额较2023年恢复增长。

欧盟方面,出口金额为12.78亿美元,占比36.28%,同比增长50.54%。主要产品为肽类激素制剂,出口额占比接近60%,对欧盟出口主要市场为丹麦、法国和比利时。剔除此产品后,其他出口欧盟的各类制剂产品出口额仍有5.79%的同比增长。

北美方面,2023年我国西药制剂出口额同比下降2.83%,今年上半年恢复至3.47%的增长,出口额5.42亿美元,占比15.38%,其中对美出口占比超过96%。

此外,非洲市场一直是我国西药制剂出口主要市场,今年上半年出口额3.55亿美元,占比10.07%,同比增长5.30%。对非出口主要市场中,尼日利亚仍以17.79%的比重居第一位,但出口额延续了自2022年以来的下降趋势。埃塞俄比亚作为第二大出口市场,在2023年大幅增长的基础上继续保持增长态势。对阿尔及利亚出口额除2020年出现下降外,过去几年连续增长,上半年增速达到94.6%,阿尔及利亚首次升至我国对非出口第六大市场的位置,以各类甾体和肽类激素制剂等为主要出口产品。

当前,全球经济复苏不同步,整体势头依旧疲软,预计下半年经济形势大幅好转与全球贸易快速增长的可能性不大。特别是叠加地缘政治紧张局势加剧、大宗商品价格下跌和“逆全球化潮流”等不利因素,预计下半年我国西药制剂和生化药品出口仍以企稳为主。

西药制剂和生化药品进口方面,一方面受国内不断释放的政策红利影响,进口市场仍有需求空间;一方面在药品逐步实现国产替代和带量集采、医保支付不断扩面的背景下,特别是鼓励外商投资企业将境外已上市药品转移至境内生产的政策引导下,进口制剂恢复大幅增长的可能性较小。

2024年上半年,西药制剂产品出口额占比首次突破13%的历史关口,既是我国本土药企制剂生产水平不断提高的表现,也是跨国企业在华不断深入发展的表现,更是我国创新药、仿制药“走出去”不断开拓的结果,为优化我国医药产品出口结构、驱动医药外贸新质生产力发展奠定了基础。 (中国医药保健品进出口商会,石天放)

《中国医药报》社版权所有,未经许可不得转载使用。

(责任编辑:周雨同)

分享至

右键点击另存二维码!

-

为你推荐